Packaging delle bevande alcoliche e non

Fatti, dati e dinamiche del comparto nel 2020 in Italia con il trend di consumo degli imballaggi; prime, caute anticipazioni sull’evoluzione del mercato nel 2021 e un focus su soft drinks. In questo anno del tutto anomalo l’analisi del settore bevande evidenzia andamenti molto diversificati.

Oggetto della presente disamina, il reparto delle bevande alcoliche e di quelle analcoliche prodotte in Italia, importate ed esportate nonché consumate nel nostro Paese (per quest’ultimo parametro prendiamo in considerazione l’insieme delle bevande distribuite attraverso i differenti canali di vendita, grande distribuzione, HoReCa, vendite online, ecc.).

Oggetto della presente disamina, il reparto delle bevande alcoliche e di quelle analcoliche prodotte in Italia, importate ed esportate nonché consumate nel nostro Paese (per quest’ultimo parametro prendiamo in considerazione l’insieme delle bevande distribuite attraverso i differenti canali di vendita, grande distribuzione, HoReCa, vendite online, ecc.).

Fatturato e volumi produttivi

Nel suo complesso, il settore ha visto un calo del 4% circa in termini di fatturato, risultato che, in un anno come il 2020, può essere definito soddisfacente. A risentirne maggiormente è stata l’area delle bevande alcoliche, più vicine al mondo HoReCa.

I cali più significativi si sono concentrati nei primi 8 mesi dell’anno, con un recupero a fine anno: il primo quadrimestre registra un calo rispetto allo stesso periodo del 2019 pari al -4%, nel secondo quadrimestre la produzione si contrae del -6%, sempre rispetto allo stesso periodo dell’anno precedente.

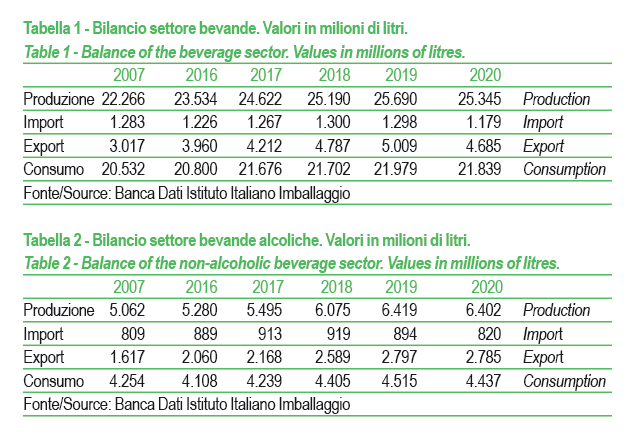

La situazione cambia notevolmente se si considerano i volumi, dato che il calo si riduce a un -1,3% (25.345 milioni di litri di bevande prodotte nel 2020).

La differenza fra i due trend sta nel fatto che a calare di più sono state le bevande a maggiore valore, in genere destinate a hotellerie, ristoranti, bar… un comparto che, come noto, ha subito importanti flessioni superiori al 30%. Quasi il 75% della produzione si riferisce dunque a bevande analcoliche, il restante 25% a quelle alcoliche.

Risultano in calo sia le importazioni che le esportazioni (rispettivamente -9,2% e -6,5% le seconde) mentre il consumo apparente risulta sostanzialmente stabile, anche se non si tiene conto del movimento scorte, fenomeno molto presente in questo settore, specie in ambito alcolico.

Per quanto riguarda le ipotesi evolutive, nel 2021 dovremmo assistere a una certa stabilità produttiva che comincerà a crescere a ritmi più sostenuti dal 2022. Molto dipenderà dai consumi che si registreranno dal periodo estivo in poi, con la diminuzione dei contagi e l’avanzare del processo vaccinale. Anche i consumi fuori casa, cerimonie e manifestazioni pubbliche comprese, dovrebbero contribuire a sostenere sempre di più la produzione.

Le bevande alcoliche

Dal 2007 al 2020 le bevande alcoliche sono state distinte dai seguenti trend evolutivi medio annui: produzione +2%; export +5,6%; import +0,1%; consumo +0,3%.

Vini, spumanti, birra, super alcolici e aperitivi sono classificati nell’area di mercato bevande alcoliche che, nel 2020, ha registrato un -0,3% della produzione (circa 6.400 mln di litri).

A sostenere il trend, limitando così le perdite, è il settore della birra, la cui produzione risulta in crescita di quasi il 4%. In calo invece la produzione di vini, mentre spumanti, aperitivi e superalcolici sono risultati stabili.

Anche in questo contesto, vini e spumanti nel loro insieme risultano le bevande più rappresentative (63,6% del segmento).

Nel commercio estero si registra un calo di oltre l’8% delle importazioni e appena dello 0,4% per le esportazioni. Il consumo apparente cala dell’1,7%.

Per quanto riguarda il 2021 si ipotizza una ripresa, considerando auspicabile il ritorno a una vita sociale più attiva; il comparto dei super alcolici dovrebbe quindi registrare una crescita intorno al +1,5%/2%.

Le bevande analcoliche

Le bevande analcoliche

Dal 2007 al 2020 le bevande analcoliche sono state distinte dai seguenti trend evolutivi medio annui: produzione +0,8%; export +2,7%; import -1,9%; consumo +0,5%.

Nel 2020 trend in calo anche per le bevande analcoliche. La produzione diminuisce dell’1,7% rispetto all’anno precedente, con volumi pari a circa 18.940 mln di litri. La bilancia commerciale vede le esportazioni al -14,1% e le importazioni al -11,2%. Il consumo apparente risulta alquanto stabile (-0,3%).

In base all’analisi dei volumi la bevanda più rappresentativa del segmento risulta essere l’acqua minerale (76% della produzione) e proprio grazie a questa decisa rappresentatività, è il comparto che più influenza l’andamento del settore: nel 2020, assestandosi intorno ai 14.850 mln di litri, la produzione di acqua minerale si attesta al -0,3%.

Dopo il trend positivo registrato nel 2019 anche i soft drink registrano un calo produttivo nel 2020, con una produzione che segna un -0,5% superando i 2.500 mln di litri.

Si conferma l’andamento negativo per i succhi e nettari di frutta, già evidenziato nel 2019, con una produzione che chiude il 2020 al -8%. Sostanzialmente stabile risulta la produzione di bibite piatte (0,6%).

Anche per il settore delle bevande analcoliche, nel 2021 si ipotizza una certa ripresa in ambito produttivo, con un tasso di crescita intorno all’1%.

Il confezionamento

Il confezionamento

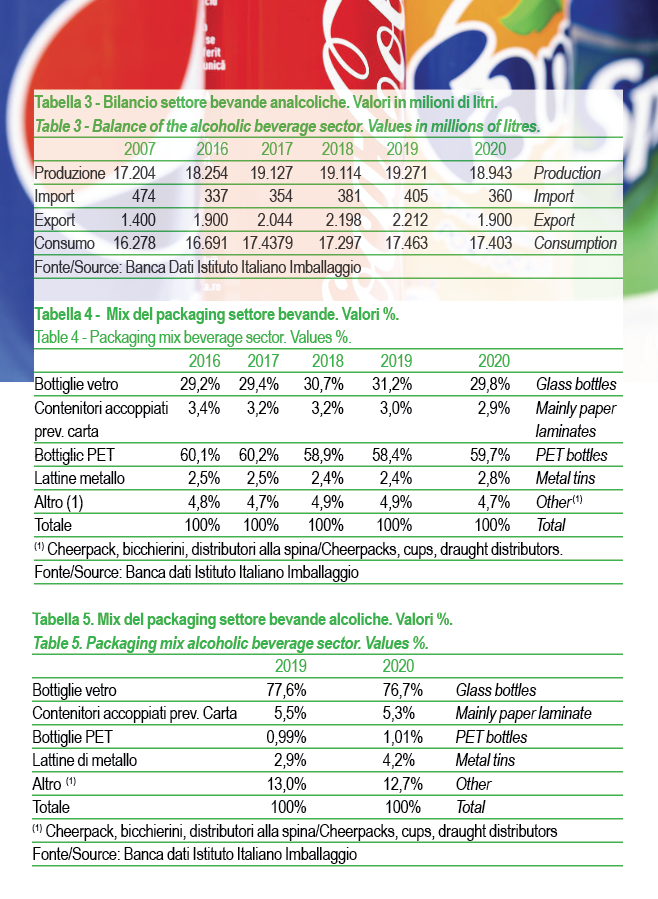

L’andamento anomalo del mercato nel 2020 ha influito notevolmente anche sul mix del packaging dell’intero comparto; i movimenti a scapito o a favore di un materiale rispetto a un altro sono stati determinati essenzialmente dalle tipologie di bevande maggiormente consumate, ma anche dal fermo prolungato di tutto ciò che afferisce al settore HoReCa. Per questo motivo, per esempio, il vetro è tra i materiali ad aver accusato i maggiori contraccolpi.

Per il settore bevande nel suo complesso (alcoliche + analcoliche), il mix del packaging 2020 (dati consuntivi) vede la maggiore partecipazione delle bottiglie in plastica, con una share del 59,7%, a seguire il vetro con una partecipazione del 29,2%.

I contenitori rigidi in cellulosa poliaccopiata hanno una quota di partecipazione pari al 2,9%, le lattine al 2,8% e la voce altro (cheerpack, bicchierini in plastica, distribuzione alla spina, fustini keg, damigiane) al 4,7%.

Alcolici. La bottiglia in vetro continua comunque a essere il packaging più utilizzato per le bevande alcoliche, con uno share di mercato pari al 76,7% sebbene in calo rispetto al 2019; segue con il 12,7% la voce “altro” (fustini, damigiane ed erogatori di bevande alla spina) con percentuale in calo rispetto al 2019. I brik rappresentano il 5,3% del mix del packaging mentre le lattine in metallo sono pari al 4,2%. Le bottiglie in plastica rappresentano solo l’1%. Da sottolineare il recupero di posizioni sia delle lattine che della plastica, da far risalire alle motivazioni portate per il calo del vetro che, per questi ultimi due materiali, hanno avuto un effetto contrario.

Analcolici. Nell’ambito del segmento bevande analcoliche rimane predominante la bottiglia di plastica, di cui l’acqua minerale è la principale utilizzatrice: nel 2020 lo share di mercato è stato pari all’80%, in crescita rispetto al 2019. Anche qui il vetro risulta in calo (13,7%), cui seguono con quote decisamente più ridotte i brik (2%), le lattine (2,4%) e la voce “altro” (cheerpack, fusti ed erogatori alla spina) al 2%.

Ipotesi evolutive. I trend futuri ripercorreranno le dinamiche degli anni passati. La ripresa dei consumi fuori casa riporterà il mix del packaging alle percentuali registrate nel 2019. Rimarrà costante l’attenzione all’ambiente, favorendo quelle tipologie di packaging che utilizzeranno materie prime provenienti da riciclo, ad esempio le bottiglie in rPET utilizzato per il confezionamento dell’acqua minerale. Anche la sempre maggior diffusione di formati più piccoli sarà caratteristica importante del prossimo futuro, così come la continua diffusione dell’utilizzo di borracce riutilizzabili per il consumo di bevande piatte, specie acqua minerale.

Barbara Iascone

Istituto italiano Imballaggio

FOCUS SU SOFT DRINK

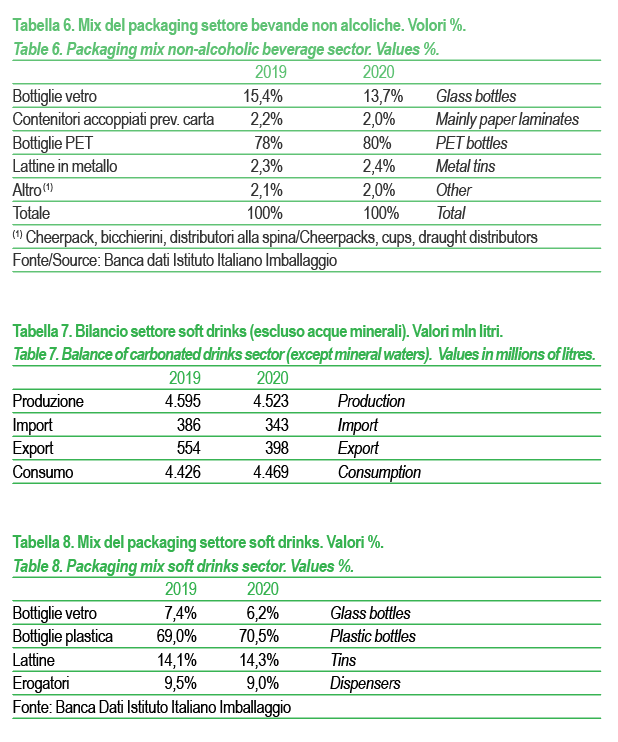

Se escludiamo le acque minerali, nell’ambito del comparto bevande analcoliche i soft drinks (bevande gassate-sode) sono il prodotto più rappresentativo in termini di volumi, con una rappresentatività del 13%.

Dopo il risultato positivo registrato nel 2019 in fatto di consumi di bevande carbonate, nell’Italia del 2020 abbiamo nuovamente assistito a un ridimensionamento della richiesta e della produzione.

Tra le bibite gassate è la cola quella più consumata, 50% circa, ed è anche la bibita dove si è investito maggiormente sia in termini di marketing e pubblicità, sia in termini di ricerca per offrire una scelta più ampia di diverse tipologie (senza zucchero, senza caffeina, con stevia,ecc.).

Le aranciate rappresentano il 17% delle bevande carbonate e registrano anno dopo anno continue perdite di posizione nel comparto.

Il 26% è rappresentato da altre bibite gassate (chinotto, aromatizzate varie, spume, ecc.), la quota restante si ripartisce tra toniche e aperitivi non alcolici.

Il confezionamento. Il mix del packaging vede la netta prevalenza della plastica (70,5%), ancora in crescita nel 2020, complici il fortissimo calo dei consumi fuori casa e la contemporanea affermazione dei consumi domestici, focalizzati su questa tipologia di confezionamento. A seguire troviamo le lattine con il 14,3%. Gli erogatori per bevande alla spina pesano per il 9% del totale packaging. Il vetro, che registrava tassi di crescita positivi fino al 2019 in questo ambito, nel 2020 arriva a rappresentare il 6,2% perdendo qualche punto percentuale rispetto al 2019.

A partire dal 2021, ma il fenomeno sarà più evidente dal 2022, le dinamiche del mix del packaging saranno influenzate di nuovo dalle politiche commerciali e dalle tendenze di mercato. Il vetro ricomincerà il suo trend positivo.